Aún quedan unos meses para intentar reducir la factura con Hacienda con las novedades en la inversión. Recuerde que bajan los tipos y las ventas a corto ya no están penalizadas

A quién no le gustaría pagar menos a Hacienda? Una de las claves para no llevarse un sobresalto en el momento de hacer la declaración de la renta es planificar con tiempo con el fin de reducir la factura fiscal.

Ahora que todavía quedan unos meses para acabar el año conviene conocer de cerca las novedades fiscales, ya que con aquellas que afectan al ahorro puede sacar partido de las nuevas ventajas.

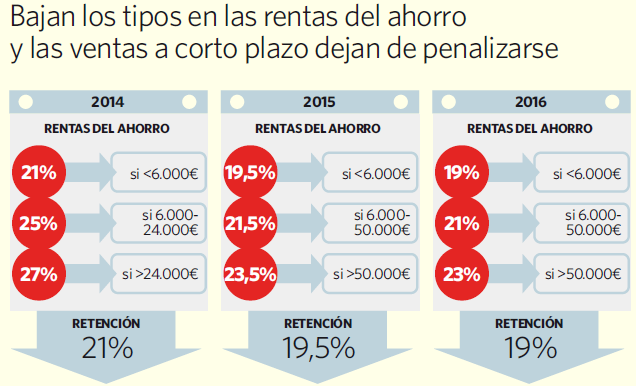

El principal cambio de la reforma que adelantó el Gobierno el pasado mes de julio es que los tipos de las rentas del ahorro vuelven a niveles más reducidos. Aquí se ven afectados desde depósitos y cuentas corrientes hasta los cupones de los bonos, los dividendos y las ganancias procedentes de acciones o fondos de inversión. Tras la subida

en la reforma de 2012, ahora la escala baja progresivamente. Este año,los porcentajes se quedan en el 19,5 por ciento para los primeros 6.000 euros percibidos, en el 21,5 por ciento entre los 6.000 y los 50.000 euros y en el 23,5

por ciento para cantidades superiores a 50.000 euros.En 2016, se conservarán los mismos tres tramos, con una escala inferior que se queda en el 19-21-23 por ciento.

El Ministerio de Hacienda también deja de penalizar este año las ventas a corto plazo. En una cruzada contra los especuladores, Montoro castigó a las plusvalías en bolsa generadas a corto plazo, que el año pasado tributaron a los tipus marginales del IRPF, por el que un contribuyente podía llegar a pagar hasta un 52 por ciento. Es decir,más del doble. Ahora el inversor puede comprar y vender en bolsa obteniendo ganancias en un periodo inferior a un año sin que estén sujetas a tipos más elevados que las logradas a largo plazo.

Hasta aquí, la reforma deja de penalizar al ahorro y todos los contribuyentes se beneficiarán de ello.Ya no hay distinción al vender si compró hace menos de 12 meses.

Pero hay nuevas ventajas que conviene conocer para exprimir la factura. Las mayores novedades son las

compensaciones entre ganancias de diferente naturaleza y los planes Ahorro 5. Aunque es posible sacar partido de algunas más ahora que todavía hay tiempo.

¿Pierde en bolsa? Más vías para compensar

Hasta 35 valores de la bolsa española acumulan caídas en lo que va de año y la deuda española a diez años también arrastra pérdidas en las carteras.Unos descensos que pueden interesar a algunos inversores para compensar con ganancias de otros activos. Hasta ahora las minusvalías y las plusvalías podían compensarse para reducir la factura fiscal, pero no se podían mezclar peras con manzanas.

Hasta 35 valores de la bolsa española acumulan caídas en lo que va de año y la deuda española a diez años también arrastra pérdidas en las carteras.Unos descensos que pueden interesar a algunos inversores para compensar con ganancias de otros activos. Hasta ahora las minusvalías y las plusvalías podían compensarse para reducir la factura fiscal, pero no se podían mezclar peras con manzanas.

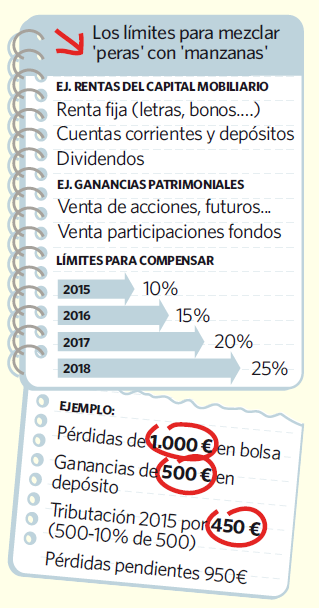

Por un lado, la compensación se hacía con las pérdidas y ganancias patrimoniales; sumando las ventas de acciones, futuros, opciones, derechos de suscripción, fondos o inmuebles. Y, por otro lado, los rendimientos del capital mobilia

rio podían compensarse, pero entre ellos; aquí podían unirse plusvalías y minusvalías de cuentas corrientes, depósitos, letras, pagarés, bonos, dividendos… Es decir, que las pérdidas en bolsa, por ejemplo, se separaban por completo de lo que se ingresaba con un depósito.

Este año, en cambio, sí se permite mezclar peras con manzanas.Aunque con un límite: en 2015 solo podrá emplear un 10 por ciento de las ganancias de un cajón para compensar el otro.En 2016, esta restricción se abre al 15 por ciento; en 2017, al 20 por ciento; y, por último, en 2018, al 25 por ciento.

Lo primero es sumar los rendimientos del capital mobiliario, por un lado, y las ganancias patrimoniales, por otro. Para empezar, así, se integran por separado para luego intentar aprovechar ese 10 por ciento de compensación entre ambos cajones.

Pongamos un ejemplo con el que es más sencillo entender el cambio. Imagine que al vender acciones obtiene pérdidas, pero que al integrarlas con lo que recibe por la transmisión de un inmueble le quedan plusvalías por 1.500 euros –esto son ganancias patrimoniales–. Y que, por otro lado, sus intereses de una cuenta corriente se ven mermados por el rendimiento de un bono, quedando pérdidas por 4.000 euros –tributan como rentas del capital mobiliario–.

¿Qué ocurriría en su declaración? Al tener minusvalías, puede reducir su factura inicial de 1.500 euros. Las ganancias de la base del ahorro serían 1.350 euros (1.500 menos el 10 por ciento, 150 euros. ¿Y qué pasa con las pérdidas? “Los rendimientos del capital mobiliario serían cero y el inversor podrá compensar los 3.850 euros (4.000 de minusvalías menos los 150) que tiene pendientes en los cuatro próximos ejercicios. Ese es el periodo que se permite

guardar las minusvalías para emplearlas en años siguientes.

Pero, ¿en 2015 se pueden utilizar las pérdidas de cuatro años de antigüedad aprovechando la novedad del 10 por

ciento? No, este cambio solo puede aplicarse a las plusvalías y minusvalías generadas este año.

Otra de las claves que no debe olvidar es que “si hoy vende con pérdidas no puede comprar al día siguiente, tienen que pasar al menos dos meses”, pero “si vende con ganancias sí es posible comprar al día siguiente”.

Nuevas opciones para mayores de 65 años

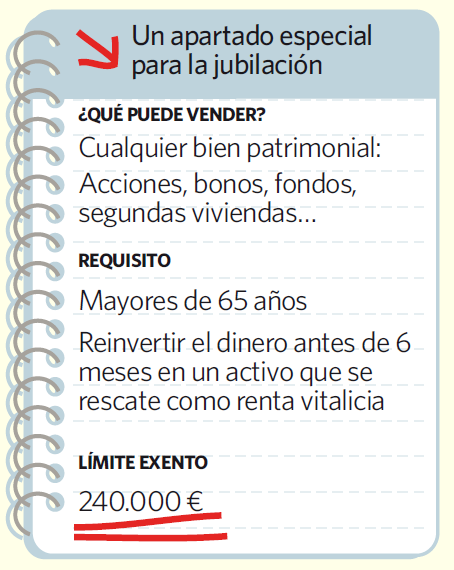

Fomentar alternativas de ahorro para completar la pensión pública es una de las grandes asignaturas pendientes y con esta reforma el Gobierno ha intentado buscar alguna solución. ¿Es mayor de 65 años? Una de las novedades en este sentido es que “las ganancias patrimoniales obtenidas por mayores de 65 años por transmisión de patrimonio no tributarán si se invierten en un activo financiero con rentas vitalicias”. De esta forma, los contribuyentes a partir de esa edad podran sacar partido este año vendiendo algún activo de su patrimonio, como una segunda vivienda, acciones, fondos o bonos sin tener que tributar por ello.

Fomentar alternativas de ahorro para completar la pensión pública es una de las grandes asignaturas pendientes y con esta reforma el Gobierno ha intentado buscar alguna solución. ¿Es mayor de 65 años? Una de las novedades en este sentido es que “las ganancias patrimoniales obtenidas por mayores de 65 años por transmisión de patrimonio no tributarán si se invierten en un activo financiero con rentas vitalicias”. De esta forma, los contribuyentes a partir de esa edad podran sacar partido este año vendiendo algún activo de su patrimonio, como una segunda vivienda, acciones, fondos o bonos sin tener que tributar por ello.

Deberá vigilar varios requisitos. El primero es reinvertir el dinero antes de seis meses en un producto que se rescate a través de rentas vitalicias. El límite desgrabable son 240.000 euros y también se permite que el ahorrador no reinvierta todas las plusvalías, sino que destine solo una parte. En ese caso, como es lógico, la exención de tributar sería parcial, proporcional a esa cantidad. Los productos que más encajan para proporcionar rentas vitalicias son las pólizas de seguros o los PIAS.

Sin esta novedad, el contribuyente mayor de 65 años, si quería conseguir un plus para su jubilación, tributaba por las plusvalías que consiguiera al vender algún activo de su patrimonio a la escala del ahorro, que, con la rebaja, es del 19,5-21,5-23,5 por ciento. “Puede ser útil para mucha gente que quiere complementar su pensión. Deja de ser

Un freno tener que pagar para quien quiera vender una segunda residencia”, valora Luis del Amo, secretario técnico de REAF-REGAF.

Es una opción aprovechable para quienes tengan una pensión muy baja o no tengan, aunque en España lo habitual es que quien tiene un inmueble no quiere desprenderse de él, sino traspasarlo a sus hijos.

Aproveche la bondad del Plan Ahorro 5

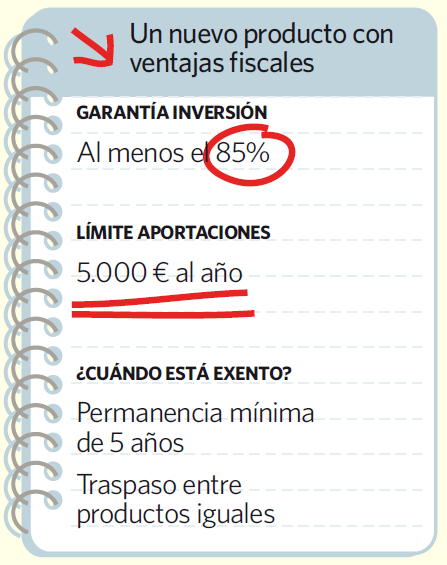

En esta línea de premiar fiscalmente el ahorro privado, la reforma ha introducido este año un nuevo producto que ya están comercializando bancos y aseguradoras. Se trata del bautizado como Plan Ahorro 5, donde existen dos

En esta línea de premiar fiscalmente el ahorro privado, la reforma ha introducido este año un nuevo producto que ya están comercializando bancos y aseguradoras. Se trata del bautizado como Plan Ahorro 5, donde existen dos

variedades: depósitos (CIALP) o seguros (SIALP). En ambos casos deben garantizar al menos el 85 por ciento de la inversión. La gran bondad de estos productos está en la fiscalidad. Las rentas obtenidas están exentas de tributar siempre que se cumplan unos requisitos.

El ahorrador debe tener el depósito o el seguro durante al menos 5 años con un límite de aportación anual de 5.000 euros. Además, co o en los fondos de inversión, los traspasos deunvehículo a otro también están exentos, siempre que el trasvase sea de un plan de depósitos a otro o de uno de seguros a otro,sin dar un salto entre los dos tipos.

La ventaja existe, pero las ganancias son reducidas teniendo en cuenta que solo pueden aportarse 5.000 euros al año y que los tipos son bajos.Mapfre, por ejemplo, ofrece un SIALP con un 1 por ciento de interés garantizado y Popular comecializa un SIALP con una rentabilidad del 0,9 por ciento anual a la que une un 0,5 por ciento creciente y acumulable cada 5 años.

¡Ojo con dividendos y planes de pensiones!

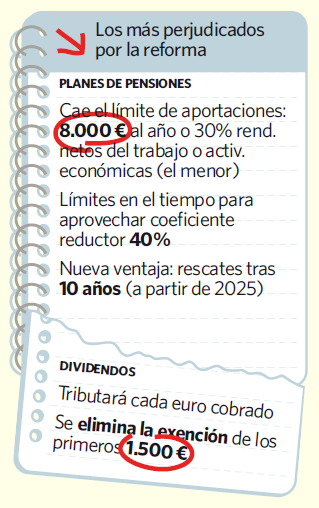

No todo son ventajas con la reforma. Dos de los perjudicados son los dividendos y los planes de pensiones, aunque estos últimos se han llevado una de cal y otra de arena. Los dividendos ya no gozarán de la ventaja que tenían. Este

No todo son ventajas con la reforma. Dos de los perjudicados son los dividendos y los planes de pensiones, aunque estos últimos se han llevado una de cal y otra de arena. Los dividendos ya no gozarán de la ventaja que tenían. Este

año tributará cada euro cobrado, mientras que la normativa anterior permitía que estuvieran exentos los primeros 1.500 euros. Este privilegio tenía todo el sentido, ya que esos pagos no son más que los beneficios que reparte una empresa, por los que ya ha rendido cuentas a Hacienda. La doble tributación se paliaba con esta exención que ahora

se ha eliminado.

Los planes de pensiones se han llevado un pequeño golpe. La reforma reduce la aportación máxima, que es la cantidad que se puede deducir en el IRPF, hasta 8.000 euros, frente a los 10.000 euros que antes podían dedicar los menores de 50 años y los 12.000 euros en edades superiores. “Era muy interesante para las rentas muy altas”, opina

Luis del Amo, que recuerda que el Ministerio argumentó que el cambio se produce porque había pocas rentas que llegasen a los límites.

“Hay desventajas para los planes de pensiones con la reforma, però solo afecta a unas 2.400 personas”, apunta Mollinero. Esta cifra, según indica el experto, es el número de declarantes en España que estaban aportando una cantidad superior a 8.000 euros y que ahora solo podrán deducirse ese importe.

En lo que el Gobierno sí ha dado una ventaja añadida a los planes de pensiones es en los rescates. El ahorrador no podía disponer del dinero antes de la jubilación salvo en caso de enfermedad grave o desempleo de larga duración. A partir de ahora podrá rescatar el dinero siempre que hayan pasado 10 años.Aunque el cronómetro se pone en marcha este año, es decir, que el primer año para rescates será 2025. La fecha de jubilación también será clave con la reforma. Se mantiene el coeficiente reductor del 40por ciento que se aplica a las rentas percibidas como capital para aportaciones previas a 2007, aunque cuidado con los plazos. Si la jubilación es antes de 2011, debe rescatarse antes de 2018. Si la jubilación fue entre 2011 y 2014, tiene un plazo de 8 años y si es a partir de 2015, el plazo límite es de dos años.